Стратегия buy&hold показала свою живучесть

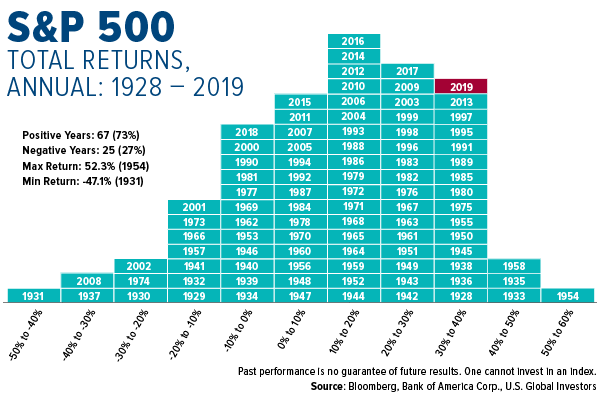

Не будет преувеличением сказать, что 2019 год превзошел ожидания большого числа инвесторов. Индекс S&P 500 вырос более чем на 31 процент, что стало одним из самых лучших показателей аж с 1928 года. С тех пор рынок завершал годы в плюсе в 73 процентах случаев с приростом, равным или превышающим 30 процентов (как в 2019 году) 19 из 92 раз, или в 20 процентах случаев», - согласно оценкам Лорен Санфилиппо, вице-президента и аналитика по рыночной стратегии в Bank of America Merrill Lynch.

В убытке за это время рынок завершал год 27 раз. При этом акции падали не более чем на 10 процентов за 12 из 25 отрицательных лет, или 48 процентов от общего числа убыточных лет.

После такого звездного года пора ли инвесторам отказаться от риска или им следует продолжать удерживать свои позиции?

Годовая динамика S&P 500 с 1928 по 2019 год

Акции склонны завершать год в плюсе, нежели чем в минусе

Диаграмма вверху позволяет сделать несколько выводов. Во-первых, исторически гораздо больше шансов, что акции закончат год с прибылью, а не с убытком. Следовательно, это означает, что стратегия «купи-и-держи» сработала для многих инвесторов в целом, даже для тех, кто еще помнит технологический пузырь 20 лет назад и финансовый кризис 2007 года.

И, во-вторых, скептики и «постоянные медведи» - те, кто неоднократно предсказывал прекращение экономической экспансии уже на 10-м году жизни, - не только не раз ошибались, но, возможно, также отговаривали некоторых инвесторов участвовать в этом исторический рекордном бычьем рынке.

Вспомните только в начале 2019 года ряд экономистов и так называемых экспертов били тревогу из-за перевернутой кривой доходности, не говоря уже о торговой напряженности в США и Китае и замедлении глобального экономического роста. И все же посмотри, что случилось. Рынок продолжал достигать 35 рекордных максимумов от начала до конца, поднявшись почти на 300 процентов с декабря 2009 года.

Важно не игнорировать риски. Но вы не должны предпринимать никаких действий каждый раз, когда кто-то предупреждает вас о том, что небо скоро упадет. Инвесторы, продолжавшие участвовать ралли в 2019 году, несмотря на предупреждения, были вознаграждены.

Средний или поздний цикл?

Одной из самых серьезных тревог, которые могут возникнуть у некоторых инвесторов, является то, что деловой цикл в США, возможно, достигает своего «естественного конца».

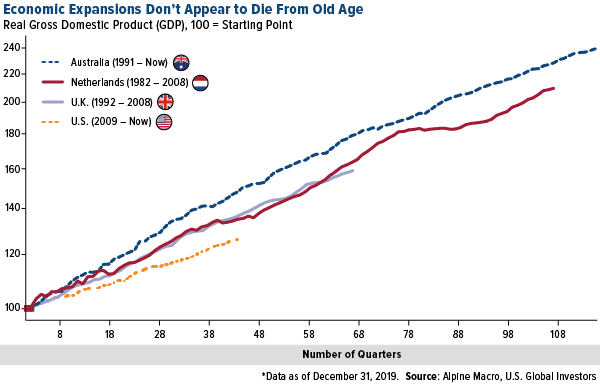

Чтобы было ясно, бизнес-циклы не имеют срока годности. Хотя экономисты не совсем уверены, что вызывает спады и депрессии, большинство согласны с тем, что одного лишь почтенного возраста недостаточно для прекращения экспансии.

Посмотрите на таблицу ниже. В 10 лет экономическая экспансия является самой продолжительной в истории США, но ей еще предстоит наверстать упущенное, если сравнить ее с послужным списком некоторых других стран. Великобритании удалось пройти с 1992 по 2008 год, не пережив рецессии. Для Нидерландов этот период был еще более продолжительным, с 1982 по 2008 год. Дольше продолжается экономическая экспансия Австралии, которая продолжается непрерывно и по сей день уже 29 лет.

Экономическая экспансия не кажется умершей от старости, реального валового внутреннего продукта

Может цикл деловой активности в США продлиться еще 19 лет? Возможно, нет. Но могло ли это случиться? Абсолютно. И если это произойдет, это будет означать, что сейчас мы находимся в середине цикла, а не в конце.

Другая возможная проблема заключается в том, что рынок зашел слишком далеко и слишком быстро, и что мы движемся к пузырю. По мнению аналитиков JPMorgan Chase, до пузыря еще далеко. В частности, S & P 500 должен будет преодолеть 3700 во второй половине 2020 года, чтобы он соответствовал признакам пузыря в прошлом, включая Dow Jones Industrial в конце 1920-х годов, японский индекс Nikkei 225 в конце 80-х и Nasdaq 100 в конце 90-х.

Сейчас, 20 января S&P чуть менее 3300, то есть, по JPMorgan, с настоящего момента до второй половины года потребуется рост более чем на 12 процентов, прежде чем инвесторы начнут беспокоиться о пузыре, пишет etftrends.com