Доля акций в активах пенсионных фондов значительно выросла за 10 лет

На конец 2016 года активы крупнейших мировых государственных пенсионных фондов (PPF) составили около $5,9 трлн, что сделало их одной из наиболее важных групп институциональных инвесторов во всем мире.

Многие из крупнейших PPF, в том числе CDPQ Канады и CPPIB, японская GPIF и шведский AP в течение последнего десятилетия значительно изменили распределение активов, переходя от облигаций к акциям и альтернатив вложениям.

Эти изменения отчасти являются ответом на низкие процентные ставки, которые сохраняются после финансового кризиса 2007-08 годов.

Изменения в распределении активов также отражают стремление PPF расширить свои инвестиционные возможности путем найма внешних менеджеров и создания собственных управляющих портфелями.

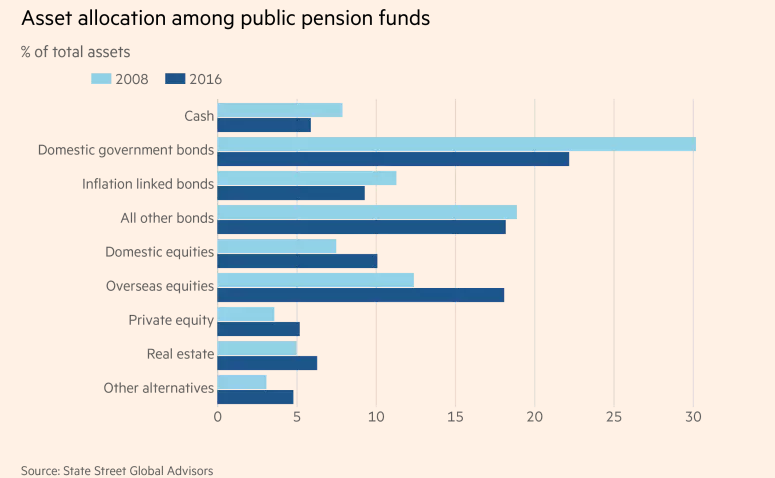

Согласно данным State Street Global Advisors, более двух третей (68%) активов 16 крупнейших PPF были размещены в облигациях или наличных деньгах в 2008 году.

К концу 2016 года это распределение сократилось до немногим менее 56%, и только с одним из 16 фондов, увеличившем долю облигаций с 2008 года.

Несколько крупных азиатских PPF владеют более чем 90% своих активов во внутренних государственных облигациях и еще не диверсифицированы.

Процентные ставки по государственным облигациям слишком низки для большинства PPF для удовлетворения своих пенсионных обязательств, заставляя их искать вдоходность в других активах. Средняя доля акций в 16 PPF выросла с 19% до 28%в период с 2008 по 2016 гг.

Доля альтернатив (недвижимость, частный акционерный капитал, хедж-фонды, инфраструктура и товары) также выросла с менее чем 12% в 2008 году до 16,2% в 2016 году. Но она все еще незначительна.

Недвижимость, которая предлагает хеджирование против инфляции, показала рост доли в портфелях, что также повысило долю в фондах прямых инвестиций.

Инвестиции в инфраструктурные проекты остаются низкими из-за отсутствия возможностей, в то время как вложения в хедж-фонды мало изменились с 2008 года, пишет FT.