НПФ дают заработать аффилированным банкам

НПФ, входящие в крупнейшие банковско-пенсионные группы, вложили в ценные бумаги и депозиты родственных банков более 7% суммарного портфеля. Это позволяет фондировать кредитные организации, одновременно сохраняя контроль за счет клиентских средств. Однако такие инвестиции создают дополнительную «прослойку» при финансировании пенсионными деньгами реального сектора.

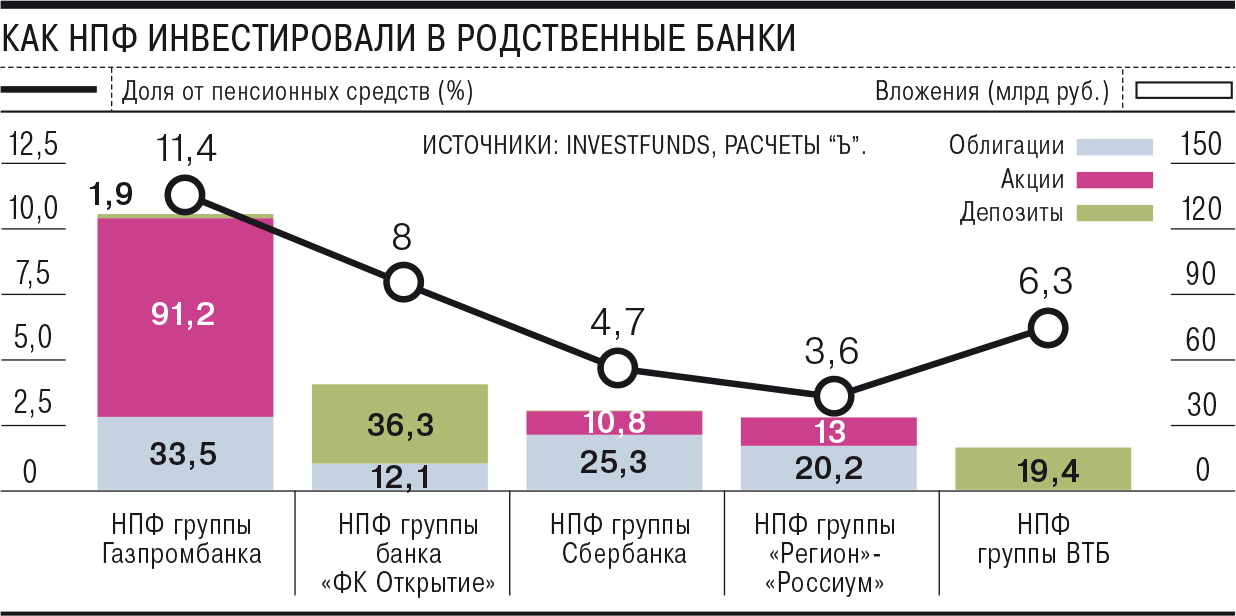

Рекордсменом оказались НПФ группы Газпромбанка (ГПБ), у которых таких вложений было 127 млрд руб. (11,4% портфеля). В частности, «Газфонд» через «Газкон», «Газ-Тек» и «Газ-сервис» более чем на 80 млрд руб. владеет акциями ГПБ. «Газфонд Пенсионные накопления» владеет Севергазбанком стоимостью 7 млрд руб. Кроме того, эти два фонда вложили в облигации самого ГПБ более 33 млрд руб. Входящий в группу НПФ «Алмазная осень» разместил в этом банке депозитов на 1,9 млрд руб.

Столь же разнообразны вложения пенсионных средств фондов группы Сбербанка. Основным направлением стал облигационный долг самого банка — свыше 25 млрд руб. Кроме того, фонды владеют на 9,8 млрд руб. обыкновенными акциями и на 1 млрд руб. привилегированными акциями Сбербанка. Вложения в депозиты невелики (менее 300 млн руб.), а общий объем инвестиций превысил 36 млрд руб. (4,7% портфеля).

НПФ группы «Регион»-«Россиум» специализируются на ценных бумагах входящего в нее Московского кредитного банка (МКБ). Так, летом 2021 года банк после годового перерыва разместил два выпуска инвестиционных облигаций — на 10 млрд и 20 млрд руб. Второй был полностью выкуплен НПФ группы на средства пенсионных накоплений и резервов. Кроме того, в 13 млрд руб. оцениваются 5,4% акций банка, принадлежащие фондам «Будущее» и «Эволюция». Общие инвестиции превышают 33 млрд руб., что составляет 3,6% от портфеля пенсионных средств.

В других группах основным способом инвестиций в собственные кредитные организации является размещение средств на депозиты. Вложения «ВТБ Пенсионного фонда» составили 19,4 млрд руб. (6,3% портфеля), причем более 80% пришлись на депозиты БМ-банка. У НПФ «Открытие» из общей суммы вложений в 48,4 млрд руб. 75% приходится на банковские депозиты, а 25% — на облигации «ФК Открытия»

«Среди надежных банков выбран ВТБ, ставки по депозитам в котором выше, чем у конкурентов»,— говорят в «ВТБ Пенсионном фонде». «Мы оцениваем нашу долю вложений в инструменты группы как более рыночную, ориентированную на получение дохода и доходности»,— говорят в НПФ Сбербанка. В банках при этом подчеркивают, что пенсионное фондирование занимает малую долю от общего привлечения средств.

Филипп Габуния, директор департамента коллективных инвестиций ЦБ, 22 апреля 2015 года:

«Идеология того, что следует ограничивать вложения в банковские продукты, неизменна».

ЦБ не одобряет вложения НПФ в финансовый сектор. Куратор отрасли нынешний зампред ЦБ Филипп Габуния отмечал, что инвестиции пенсионных средств «частично "съедают" банковские посредники». Глава Банка России Эльвира Набиуллина также заявляла, что регулятор «стимулирует долгосрочные вложения НПФ в реальный сектор» против финансового (цитаты по «Интерфаксу»). Тем не менее на конец третьего квартала 2021 года почти четверть вложений пенсионных средств НПФ приходилось именно на финансовый сектор. По расчетам “Ъ”, из этой суммы по пенсионным накоплениям пятая часть, а по пенсионным резервам почти треть приходятся на связанные банковские структуры.

Эксперты не видят в этом большой проблемы. «Входящие в крупнейшие банковско-пенсионные группы кредитные организации обладают высоким кредитным качеством, что при условии обеспечения рыночной доходности делает их инструменты достаточно выгодными для клиентов»,— полагает гендиректор компании «Эксперт Бизнес-решения» Павел Митрофанов. Выгодны они и для банков, добавляет эксперт. Однако, признает он, это удлиняет путь денег до реального сектора и ЦБ «стоит задуматься, как исключить лишних посредников».