Пенсионные фонды предпочитают облигации госкомпаний

Негосударственные пенсионные фонды (НПФ) вложили 1,7 трлн руб. в бонды государственных и квазигосударственных компаний. Это почти половина всего облигационного портфеля НПФ. Лишь 0,6 трлн руб. инвестировано в публичный долг частных игроков. Только компании, сконцентрированные вокруг государства, могут обеспечить необходимую ликвидность долговым инструментам для высококонцентрированного рынка НПФ, поясняют эксперты. К тому же сейчас фонды между высокой доходностью и более высоким кредитным качеством выбирают второй вариант.

Инвестиции НПФ пенсионных средств в облигационный долг частного российского бизнеса составляют менее 18%, или 627 млрд руб., от общих вложений фондов в бонды. Больше всего вложений пенсионных денег НПФ — почти 48%, или 1,7 трлн руб.,— приходится на инвестиции в публичный долг государственных и квазигосударственных компаний. Чуть более 30% (1,1 трлн руб.) в облигационном портфеле частных фондов занимают бумаги госдолга — облигации федерального займа (ОФЗ). Около 4% (140,7 млрд руб.) средств НПФ вложено в субфедеральные бонды.

Таковы результаты оценки, которую провел “Ъ” на основе данных Cbonds по раскрытиям НПФ своих портфелей по эмитентам на начало февраля этого года. Схожий результат дает анализ цифр по инвестициям крупнейших фондов, собранных лизинговой компанией «Европлан».

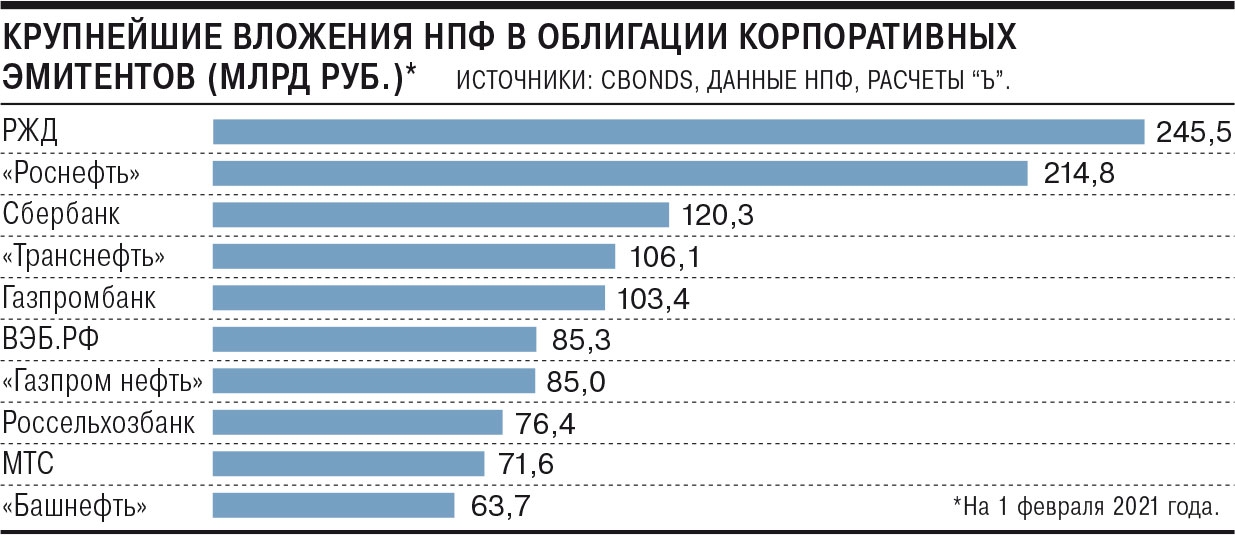

Больше всего пенсионных средств на начало февраля вложено в бонды ОАО РЖД — 245,5 млрд руб. (почти 7% от агрегированного облигационного портфеля НПФ), долговые бумаги НК «Роснефть» — 214,8 млрд руб. (чуть более 6%), а также облигации Сбербанка — 120,3 млрд руб. (немногим менее 3,5%).

При этом, по оценке “Ъ”, частные фонды выкупили менее 25% от общей эмиссии облигаций этих трех компаний. Зато у двух других эмитентов, входящих в топ-5 по популярности у НПФ, «Транснефти» (106,1 млрд руб.) и Газпромбанка (103,4 млрд руб.), НПФ приобрели более половины и более четверти их эмиссии соответственно.

Среди частных компаний лидерами по вложению пенсионных средств выступают представители телекоммуникационного сектора. В публичный долг МТС (единственная частная компания, которой удалось войти в топ-10 эмитентов, популярных у НПФ) фонды вложили 71,6 млрд руб., а «МегаФона» — 44,1 млрд руб. «Еврохим» (39,9 млрд руб.) и «Норильский никель» (32 млрд руб.) закрепились в двадцатке компаний, куда фонды направили больше всего средств.

В то же время ряду частных компаний удалось продать НПФ более половины своей эмиссии, например Новой перевозочной компании (пенсионные вложения составили 6,9 млрд руб.), «Трансконтейнеру» (8,7 млрд руб.), «Полюсу» (10,9 млрд руб.) и т. п.

Рынок НПФ высококонцентрированный, а значит, для них одну из важнейших ролей играет ликвидность инструментов и объем их выпуска. Такую ликвидность и объемы могут предоставить только крупные эмитенты, сконцентрированные сейчас около государства»,— говорит управляющий директор «Эксперт РА» Павел Митрофанов.

К тому же, по его словам, фонды на данный момент предпочитают вкладываться в компании с высочайшим кредитным качеством и менее толерантны к кредитному риску. «Компании, обладающие поддержкой со стороны государства, оцениваются рейтинговыми агентствами выше их частных конкурентов»,— отмечает эксперт. Таким образом, предпочитая в выборе между меньшим кредитным риском и большей доходностью, фонды выбирают первый вариант, что, в частности, подталкивает их к госсектору.